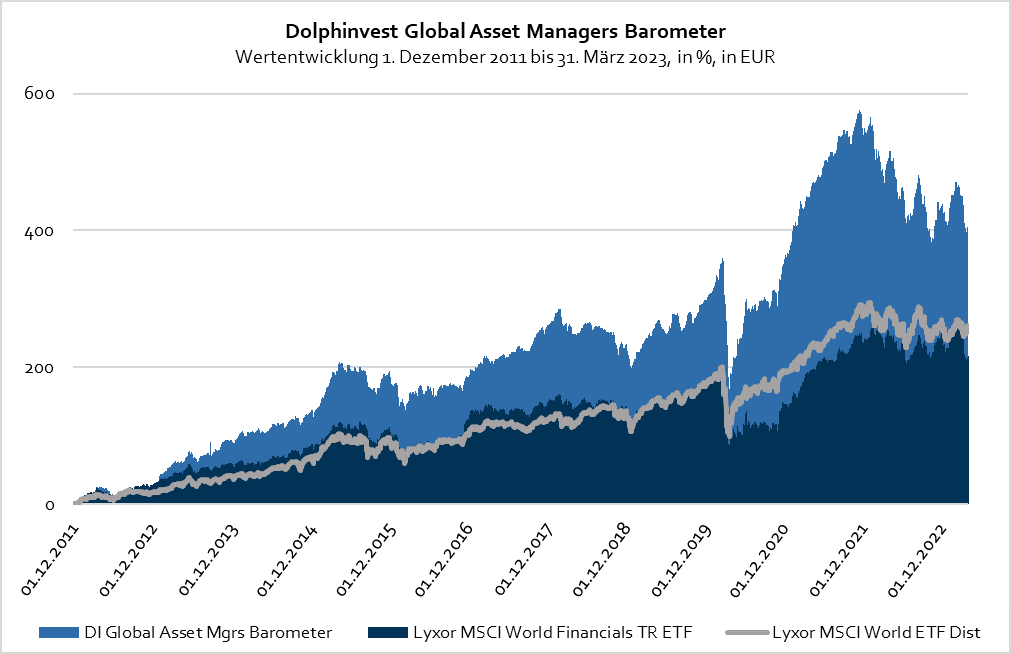

Dolphinvest Global Asset Managers Barometer

Passives Abseits?

Passive Fondsmanager machen keine aktiven Wetten. Ihr einziges Ziel ist die wertentwicklungsgetreue Abbildung eines Index mit möglichst geringer Abweichung. Aus der Perspektive einzelner Unternehmen, in die passiv investiert wird – oder auch nicht, stellt sich das unter Umständen anders dar.

Abrdn, Amundi, DWS, Partners Group und Schroders gehören zu den nach Marktkapitalisierung bzw. verwalteten Kundengeldern bedeutendsten europäischen Asset-Management-Unternehmen. Der Reigen der Top-10-Fondsinvestoren in den Aktien dieser fünf Gesellschaften ist bunt und vielfältig – mit einer Ausnahme: Vanguard ist überall dabei.

Der „Vanguard Total International Stock Index Fund“, beeindruckende 314 Milliarden US-Dollar schwer, und der „Vanguard Developed Markets Index Fund“, mit 132 Milliarden US-Dollar Anlagevolumen auch kein schwindsuchtverdächtiger Fonds, sind die einzigen, die in die Aktien jedes dieser fünf europäischen Unternehmen investiert sind (Quelle: Refinitiv, per 28. Februar 2023). Da hält kein Blackrock mit, keine State Street, kein Invesco, immerhin allesamt Player in der Vanguard-Gewichtsklasse.

Der „Vanguard Total International Stock Index Fund“ repliziert den „FTSE Global All Cap ex US Index“ und investiert in die internationalen Aktienmärkte außerhalb der USA. Der Fonds als komplementäre Ergänzung zum „Vanguard Total Stock Market Index Fund“ konzipiert, der eine möglichst hundertprozentige (!) Abbildung des gesamten US-Aktienmarktes anstrebt und hierfür den „CRSP US Total Market Index“ abbildet. Mit gut 1,2 Billionen US-Dollar (Quelle: Refinitiv) ist der „Vanguard Total Stock Market Index Fund“ ein Fondsbiest.

Die Analyse der Anzahl und Größe der Beteiligungen an börsennotierten Asset Managern ergibt, dass Vanguard mit seinen Fonds in 93 % aller US-Asset Manager im Dolphinvest Global Asset Managers Barometer investiert ist, aber nur etwa der Hälfte der europäischen Konkurrenz. Der Hauptgrund hierfür dürfte in der Größe des auf die USA ausgerichteten „Vanguard Total International Stock Index Fund“ und vor allem in dem Anspruch liegen, den US-Aktienmarkt komplett abzubilden.

Bemerkenswert aber sind die absoluten Zahlen für Vanguards Beteiligungen in den USA im Aggregat. Mit seinen Fonds war Vanguard per Ende Dezember 2022 mit 12 % an Invesco beteiligt, einem der führenden ETF-Anbieter weltweit und insofern Wettbewerber Vanguards. An zweiter Stelle folgt Wisdom Tree, der einzige „reinrassige“ börsennotierte ETF-Anbieter weltweit und insoweit ebenfalls Wettbewerber von Vanguard. Mit einer Marktkapitalisierung von aktuell etwa 870 Millionen US-Dollar ist Wisdom Tree dagegen ein Börsenleichtgewicht, an dem Vanguard mit gut 10 % beteiligt ist und das auf Platz 2 im Aggregat der Aktienpositionen der Vanguard-Fonds rangiert.

Neben dieser Konzentration auf ETF-Anbieter sticht aber fast noch mehr heraus, in welchen börsennotierten Asset Manager Vanguard überhaupt nicht investiert ist: AllianceBernstein – mit einer Marktkapitalisierung von fast 4 Milliarden US-Dollar kein kleiner Fisch im Asset-Management-Teich und nach Börsenwert viermal so groß wie Wisdom Tree. Das sollte die AB-Aktie eigentlich zu einem Muss für den „Vanguard Total Stock Market Index Fund“ machen, der sich ja hundertprozentige Abbildung des gesamten US-Aktienmarktes vorgenommen hat.

AllianceBernstein hat sich in seinen Publikationen wiederholt kritisch mit passivem Investieren auseinandergesetzt, zum Beispiel in einer Publikation aus dem Jahr 2018: „Die Debatte über aktive/passive Maßnahmen tobt seit Jahren, und beide Ansätze haben ihre Berechtigung. Aber es steckt mehr dahinter, als man auf den ersten Blick sieht. Anleger, die zu viel passiv und zu wenig aktiv investieren, könnten sich wachsenden Risiken aussetzen.“ In diesem Zusammenhang sei erwähnt, dass 2012 Vanguard ein milliardenschweres Mandat von AllianceBernstein als Subadvisor einiger Vanguard-Fonds abgezogen hatte, was seinerzeit einen großen medialen Widerhall fand.

Die Top-Beteiligungen in ETF-Anbietern bzw. das komplett fehlende Exposure in AllianceBernstein können den Eindruck entstehen lassen, dass Vanguard – bezogen auf Positionen im eigenen Wettbewerbsumfeld – aktive, diskretionäre Entscheidungen fällt, sodass manche Positionen bzw. fehlende Positionen nicht ausschließlich Resultat eines streng passiven Investmentansatzes sein könnten. Vanguard wäre damit zu einem Spieler geworden, der sich aus dem passiven Abseits herausbewegt und aktiv ins Geschehen eingreift.

Das Beteiligungsportfolio Vanguards an Asset Managern außerhalb der USA ist absolut wie relativ kleiner als in den USA, aber alle größeren europäischen Player sind enthalten. Auch hier fallen einzelne Gewichtungen auf. Die Beteiligung Vanguards mit seinen Fonds am deutschen Immobilien- und Infrastrukturfondsmanager Patrizia ist so groß wie die Beteiligung an Amundi und DWS zusammen, die beide eine ungleich größere Rolle in der Asset-Management-Branche spielen. Amundi ist immerhin der nach verwalteten Kundengeldern größte Asset Manager Europas. Die beiden größten ETF-Anbieter Europas werden von Vanguard de facto untergewichtet.

Solche Gewichtungen muten „aktiv“ an und bleiben in der scheinbaren Objektivität passiver Prozesse Erklärungen schuldig. Fehlende Begründungen für passive Anlageentscheidungen werfen Fragen auf, erst recht dann, wenn Zweifel an der ausschließlichen Orientierung am Index entstehen können. Wie am Beispiel der Vanguard-Positionen in den Aktien von Wettbewerbern gezeigt, stellt sich letztlich die Frage nach der Ausübung von Stimmrechten und möglicher Einflussnahme auf Zielunternehmen zum Vorteil des Asset Managers und nicht notwendigerweise des Anlegers.

Vor dem Hintergrund der Entwicklungen im Bankensektor gaben in den letzten Wochen auch Asset-Manager-Aktien stark nach. So verlor der ARC ALPHA Global Asset Managers, der einzige globale Aktienfonds, der ausschließlich in börsennotierte Asset Manager investiert, seit Jahresbeginn 2,86 %. Damit lag er einen halben Prozentpunkt über dem Lyxor MSCI World Financials ETF, aber deutlich hinter dem breiten Aktienmarkt.

Frankfurt, 13. April 2023

Maßgeschneiderte Auswertungen unseres Barometer-Universums sind auf Nachfrage verfügbar.

Bei Fragen wenden Sie sich bitte an

Michael Klimek

E-Mail: mklimek@dolphinvest.eu

Tel.: +49 69 339978-14

_____________________________________________________________________________________________________________________________________

Haftungsausschluss: Das „Dolphinvest Global Asset Managers Barometer“ gilt lediglich der reinen Information. Die Daten, Kommentare und Analysen geben die Meinung von Michael Klimek, geschäftsführender Gesellschafter von Dolphinvest, zu Märkten und ihren Trends wider. Dabei stützt sich Michael Klimek auf seine eigene Expertise, Wirtschaftsanalysen und Informationen, die zu diesem Zeitpunkt zur Verfügung standen. Die in diesem Dokument gemachten Angaben stellen in keiner Weise ein Verkaufsangebot dar, es dient ausschließlich zu informativen Zwecken. Potenzielle Anleger sollten sich an ihren Finanzdienstleister oder Berater ihrer Wahl wenden, um sich eine eigene Meinung über die mit jeder Anlage verbundenen Risiken sowie über die Eignung der jeweiligen Anlage hinsichtlich ihrer Vermögenslage und persönlichen Situation zu bilden.

Was ist das Dolphinvest Global Asset Managers Barometer?

Regelmäßig veröffentlichen wir das „Dolphinvest Global Asset Managers Barometer“. Dieses Barometer hilft uns, die aktuelle Lage der internationalen Asset-Management-Branche zu analysieren und die Sicht internationaler Aktieninvestoren auf die Branche zu veranschaulichen. Insofern stellt die Veröffentlichung des „Dolphinvest Global Asset Managers Barometers“ keine Kaufempfehlung dar.

Das Barometer bildet die Wertentwicklung von mehr als 100 börsennotierten Asset-Management-Unternehmen in EUR ab. Zwingende Voraussetzung für die Aufnahme in das Barometer ist ein Anteil von mindestens 75 % der gesamten Einnahmen eines Unternehmens aus Vermögensverwaltungsgebühren. Banken und Versicherungsgesellschaften, die über große Asset-Management-Einheiten verfügen, werden daher in der Regel nicht aufgenommen. Das Barometer bildet alle Kontinente ab.

Die Transparenz börsennotierter Asset-Management-Unternehmen versetzt uns in den Stand, relevante Informationen über die einzelnen im Barometer enthaltenen Asset-Management-Unternehmen zu allgemeingültigen Aussagen zu verdichten und in unserer Beratungsarbeit zu berücksichtigen. Je nach Mandat teilen wir das Universum der im „Dolphinvest Global Asset Managers Barometer“ repräsentierten Asset Manager in Untergruppen ähnlicher Unternehmen ein, um mit diesen Vergleichsgruppen ein Benchmarking für unsere Beratungskunden zu ermöglichen.

Für eine genauere Analyse und Erklärungsansätze wenden Sie sich bitte an:

Michael Klimek

Schwindstraße 10

60325 Frankfurt

E-Mail: mklimek@dolphinvest.eu

Telefon: +49 69 33 99 78 - 14

Die Dienstleistungen auf den folgenden Seiten bieten wir Ihnen auf eigene Rechnung und auf eigene Haftung an. Ausgenommen sind Wertpapierdienstleistungen.