Dolphinvest Global Asset Managers Barometer

Keine Alternative zu Alternatives

Seit dem 3. Quartal des vergangenen Jahres befindet sich die Asset-Management-Branche im Aufschwung, das 2. Quartal 2024 setzte diesen Trend fort. Dies ist zum einen der Entwicklung der globalen Aktienmärkte geschuldet, zum anderen vollzieht sich ein struktureller Wandel in der Branche, der zu höheren Erträgen führt. Und auch wenn es einem Aktienanleger dieser Tage vielleicht schwerfallen mag zu glauben: Dieser Wandel hat ausnahmsweise nichts mit KI zu tun.

Natürlich spielen Digitalisierung, Tokenisierung und künstliche Intelligenz medial eine wichtige Rolle für die Branche. Schließlich haben sich einige große US-Häuser – Blackrock, Invesco und Franklin Templeton – viel Mühe gegeben von der amerikanischen Aufsichtsbehörde SEC die Zulassung für die Auflegung von Bitcoin-ETFs zu erhalten: Im Januar 2024 war es soweit, und ganz sicherlich war es ein vertrieblicher Erfolg.

Nur sind Zweifel angebracht, dass betriebliche Prozesse schon in nennenswertem Ausmaß KI-basiert und jetzt bereits spürbar kostengünstiger geworden sind. Daher beflügelt die Vision einer heilsbringenden KI-Technologie zwar die Fantasie der Anleger, die betriebliche Realität in der Asset-Management-Branche ist jedoch eine andere.

Der ungebrochene Charme des billigen Fonds-Jakobs ist ebenso real. Die Branche wird nicht müde, die ETF-Geburtenrate hoch zu halten. Profiteure sind die großen Player im Markt, die über hinreichende finanzielle Ressourcen verfügen, um neu aufgelegte ETFs oder vertrieblich verschmähte ETFs durch Quersubvention am Leben zu halten – so lange jedenfalls, bis ein ETF mangels Masse oder aus anderen Gründen zu Grabe getragen wird.

Die Großen liefern sich bereits jetzt einen Preiskampf, der zumindest theoretisch das Risiko in sich birgt, dass einem ETF-Manager finanziell die Subventions-Puste ausgeht angesichts einer allzu unattraktiven J-Curve. Das Szenario, dass dies mehreren ETF-Managern gleichzeitig widerfährt, könnte von Pessimisten, vielleicht aber auch von Aufsichtsbehörden, eines Tages als systemisches Risiko eingeschätzt werden.

Der durch den Erfolg der ETFs mindestens mitverursachte Druck auf die Margen traditioneller Investmenthäuser erklärt, warum die Privatmärkte nachhaltig Begehrlichkeiten wecken. Aufgrund der Zinswende hatten in den vergangenen zwei Jahren zwar auch Private-Equity-, Venture-Capital- und andere Privatmarkt-Fondsanbieter ein vergleichsweise schweres Leben, doch wurde dies durch die Nachfrage traditioneller Asset Manager nach Beteiligungen im Privatmarktsegment mehr als ausgeglichen. „Alternatives“ wirken wie Nachbars Kirschgarten und wirken auf traditionelle Manager umso stärker, je mehr ihr angestammtes Geschäft Ertragskraft verliert und die Effizienz und Profitabilität ihres Unternehmens noch nicht oder nicht weiter markant zu steigern ist.

Aus der Gruppe der börsennotierten Unternehmen war es Blackrock, das 12,6 Milliarden US-Dollar für den Kauf von Global Infrastructure Partners zahlte. Das war quasi das Startsignal für Übernahmen von alternativen Asset Managern im Jahr 2024. Aber auch die deutsche Commerzbank, die nach mehrjähriger Abstinenz ein eigenes Asset-Management-Geschäft wiederaufbaut, vermochte – zumindest im innerdeutschen Markt – ein Zeichen zu setzen, indem sie die Mehrheit an Aquila Capital erwarb.

Laut einem Bericht des Beratungsunternehmens EY sind börsennotierte alternative Vermögensverwalter seit 2012 für die Mehrheit der Deals mit Private-Markets-Managern verantwortlich. So passte denn auch die Nachricht über den Börsengang der Luxemburger PE-Fondsgesellschaft CVC Anfang 2024 zu diesem langjährigen Trend.

Die großen börsennotierten Unternehmen können für ihre M&A-Aktivitäten von robusten Bilanzen und liquiden Vermögenswerten profitieren und aus dem eigentlich unangenehmen öffentlichen Druck, ständig ihre Assets under Management maximieren zu müssen, praktischen Nutzen ziehen. Im Gegensatz dazu kämpfen private Firmen mit den besonderen Herausforderungen selbstfinanzierter Fusionen und mit Problemen bei der Fremdfinanzierung.

Allianz X, eine Beteiligungsgesellschaft des Allianz-Konzerns, gab im Februar 2024 eine Transaktion bekannt, in der sich die Allianz mit bis zu 300 Millionen US-Dollar an AlTi Tiedemann Global (börsennotiert) beteiligt. Das US-Unternehmen kombiniert Vermögensverwaltung für hochvermögende Privatkunden mit einer Produktexpertise im alternativen Bereich.

Auf transatlantischer Ebene kam es aber auch zu Transaktionen mit traditionellen Asset Managern. Die börsennotierte Amundi etwa beteiligte sich an der ebenfalls börsennotierten Victory Capital, die im US-Markt traditionelle Investment Solutions anbietet und nun das US-Geschäft von Amundi übernimmt. Im Gegenzug erhält Amundi einen Anteil von 26,1 % an Victory. Die beiden Unternehmen vereinbarten außerdem eine 15-jährige gegenseitige und exklusive Vertriebsvereinbarung inner- und außerhalb der USA.

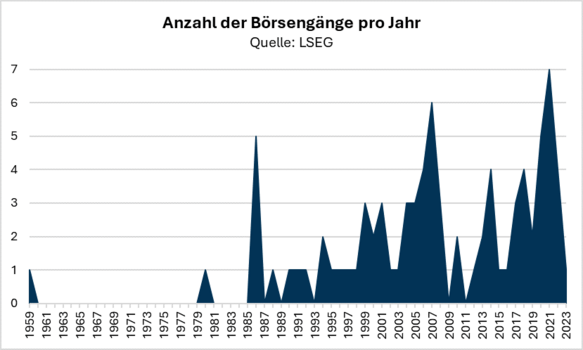

Unter den letzten 15 IPOs in der Asset-Management-Branche befanden sich zehn Börsengänge alternativer Investmentmanager. In den US- und anderen Kapitalmärkten ist über alle Branchen hinweg seit Jahren die Zahl börsennotierter Unternehmen rückläufig, dagegen wächst sie in Asien und anderen sich entwickelnden Märkten. Auch die Anzahl der IPOs nimmt ab. Als Grund wird häufig die zunehmende Unattraktivität der öffentlichen Märkte (schlechtere Rendite, größere Transparenzanforderungen) ins Feld geführt.

Dagegen zeichnet sich für die Asset-Management-Branche ein gegenläufiger Trend ab: Die Anzahl der IPOs nahm hier in den vergangenen drei Jahrzehnten nach und nach zu, und die amerikanischen und europäischen Märkte führen diese Statistik an.

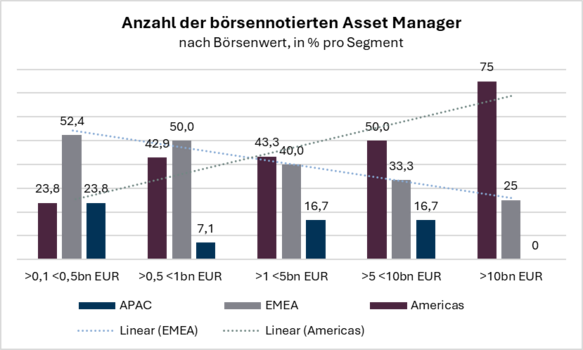

Von den derzeit 100 börsennotierten Asset Managern haben 43 % ihren Stammsitz auf dem amerikanischen Kontinent, 42 % in EMEA und 15 % im asiatisch-pazifischen Raum. Die Regionen unterscheiden sich hinsichtlich der durchschnittlichen Börsenkapitalisierung von Asset Managern.

Amerika hat mit 75 % den größten Anteil an Asset-Management-Unternehmen mit einer Kapitalisierung von mehr als 10 Milliarden Euro und 50 % der Unternehmen zwischen 5 und 10 Milliarden Euro Börsenwert. EMEA und APAC repräsentieren dagegen 75 % der Unternehmen mit Kapitalisierungen von 100 bis 500 Millionen Euro. Regional ausgeglichener ist die Situation in den Segmenten zwischen 500 Millionen und 5 Milliarden Euro Börsenkapitalisierung.

Mehr und mehr Asset-Management-Unternehmen erweitern ihr Produktangebot um Privatmarktstrategien. Die Verschiebung von den öffentlichen in private Märkte ist bereits fortgeschritten. Der Durchschnittswert des Anteils traditioneller Fonds und Anlagestrategien an den gesamten Assets under Management beträgt in Amerika 64 % und der Median 88 %, d. h. die Hälfte aller amerikanischen börsennotierten Asset Manager weist einen Anteil traditioneller Produkte von höchstens 88 % an den AuM eines Asset-Management-Unternehmens aus.

Nur noch 17 % der amerikanischen Manager bzw. 30 % der Manager in EMEA berichteten im Geschäftsjahr 2023 über einen 100%igen Anteil traditioneller Produkte an ihrem gesamten Angebot. In EMEA liegen die Werte für traditionelle Produkte bei 80 % (Durchschnitt) bzw. 95 % (Median) und in APAC noch bei 94 % (Median 100 %).

Was die Bewertungen betrifft, liegen auch hier alternative Manager vorne. Beim Marktkapitalisierung/AuM-Verhältnis liegen sieben alternative Manager unter den globalen Top 10, drei kommen aus Asien und Lateinamerika. Das spiegelt sich auch in der Entwicklung des Preis/Umsatz-Verhältnisses vom 31. Dezember 2023 bis zum 30. Juni 2024 wider: Fünf der Top 10 kommen aus dem alternativen Lager, und drei Manager haben ihren Stammsitz im asiatisch-pazifischen Raum.

In Bezug auf das Umsatz/AuM-Verhältnis waren 2023 neben Wealth Managern alternative Manager und asiatische Unternehmen unter den Top 10. Die auf Basis des ersten Quartals aufs Gesamtjahr 2024 hochgerechneten Umsätze fallen weltweit in 57 % der Fälle höher aus als 2023.

Zu der Umsatzentwicklung trug eine positive Entwicklung der Nettomittelzuflüsse bei. Im Verhältnis zu den Assets under Management des Vorjahres betrugen Nettomittelzuflüsse 2023 weltweit durchschnittlich +0,87 % (Median -0,16 %). Die annualisierten Nettomittelzufluss-Raten verbesserten sich 2024 gegenüber 2023 und kommen auf durchschnittlich 1,3 % (Median 0,62 %).

In beiden Zeiträumen beherrschten alternative Asset Manager die Top 10, mit Ausnahme von zwei ETF-Anbietern, die 2023 unter den Top 10 der Manager mit den besten relativen Nettomittelzuflüssen lagen. Die Spannbreite bei den Nettomittelzufluss-Raten lag 2023 bei circa +32 % bis -20 %, 2024 bei hochgerechnet circa +26 % und -25 %. Die größten Probleme im Vertrieb hatten und haben Unternehmen aus EMEA (2023: 7 von Bottom 10, 2024: 5 von Bottom 10).

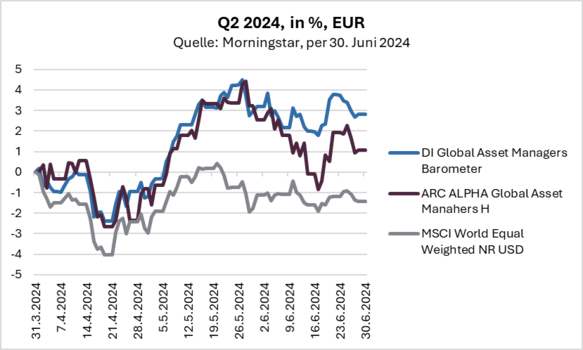

Als einziger Fonds weltweit, der ausschließlich in die Aktien börsennotierter Asset Manager investiert, entwickelte sich der ARC ALPHA Global Asset Managers im zweiten Quartal 2024 besser als der breite Aktienmarkt. Der Fonds kam auf ein Quartals-Plus von 1,1 %, der MSCI World Equal Weighted dagegen auf -1,4 %. Für die nächsten Monate sehen wir weiteres Aufwärtspotenzial für den Asset-Management-Sektor und den Fonds.

Frankfurt, 18. Juli 2024

Maßgeschneiderte Auswertungen unseres Barometer-Universums sind auf Nachfrage verfügbar.

Bei Fragen wenden Sie sich bitte an

Michael Klimek

E-Mail: mklimek@dolphinvest.eu

Tel.: +49 69 339978-14

_____________________________________________________________________________________________________________________________________

Haftungsausschluss: Das „Dolphinvest Global Asset Managers Barometer“ gilt lediglich der reinen Information. Die Daten, Kommentare und Analysen geben die Meinung von Michael Klimek, geschäftsführender Gesellschafter von Dolphinvest, zu Märkten und ihren Trends wider. Dabei stützt sich Michael Klimek auf seine eigene Expertise, Wirtschaftsanalysen und Informationen, die zu diesem Zeitpunkt zur Verfügung standen. Die in diesem Dokument gemachten Angaben stellen in keiner Weise ein Verkaufsangebot dar, es dient ausschließlich zu informativen Zwecken. Potenzielle Anleger sollten sich an ihren Finanzdienstleister oder Berater ihrer Wahl wenden, um sich eine eigene Meinung über die mit jeder Anlage verbundenen Risiken sowie über die Eignung der jeweiligen Anlage hinsichtlich ihrer Vermögenslage und persönlichen Situation zu bilden.

Was ist das Dolphinvest Global Asset Managers Barometer?

Regelmäßig veröffentlichen wir das „Dolphinvest Global Asset Managers Barometer“. Dieses Barometer hilft uns, die aktuelle Lage der internationalen Asset-Management-Branche zu analysieren und die Sicht internationaler Aktieninvestoren auf die Branche zu veranschaulichen. Insofern stellt die Veröffentlichung des „Dolphinvest Global Asset Managers Barometers“ keine Kaufempfehlung dar.

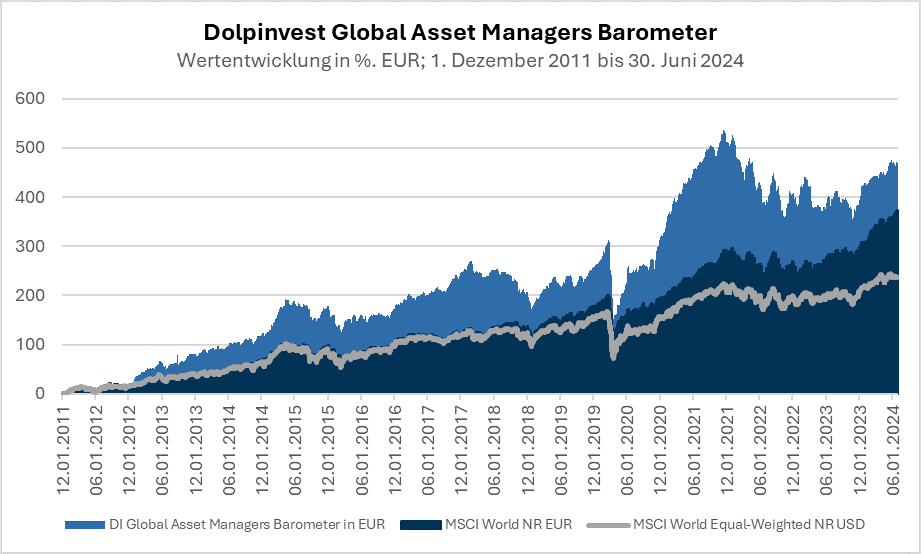

Das Barometer bildet die Wertentwicklung von mehr als 100 börsennotierten Asset-Management-Unternehmen in EUR ab. Zwingende Voraussetzung für die Aufnahme in das Barometer ist ein Anteil von mindestens 75 % der gesamten Einnahmen eines Unternehmens aus Vermögensverwaltungsgebühren. Banken und Versicherungsgesellschaften, die über große Asset-Management-Einheiten verfügen, werden daher in der Regel nicht aufgenommen. Das Barometer bildet alle Kontinente ab.

Die Transparenz börsennotierter Asset-Management-Unternehmen versetzt uns in den Stand, relevante Informationen über die einzelnen im Barometer enthaltenen Asset-Management-Unternehmen zu allgemeingültigen Aussagen zu verdichten und in unserer Beratungsarbeit zu berücksichtigen. Je nach Mandat teilen wir das Universum der im „Dolphinvest Global Asset Managers Barometer“ repräsentierten Asset Manager in Untergruppen ähnlicher Unternehmen ein, um mit diesen Vergleichsgruppen ein Benchmarking für unsere Beratungskunden zu ermöglichen.

Für eine genauere Analyse und Erklärungsansätze wenden Sie sich bitte an:

Michael Klimek

Schwindstraße 10

60325 Frankfurt

E-Mail: mklimek@dolphinvest.eu

Telefon: +49 69 33 99 78 - 14